Ziele der Regelung

Am 01.07.2021 ist ein neu geschaffener § 1a KStG in Kraft getreten, mit dem Personengesellschaften und Partnerschaftsgesellschaften die Wahl eingeräumt wurde, zukünftig wie eine Kapitalgesellschaft besteuert zu werden. Mit dem „Gesetz zur Modernisierung des Körperschaftsteuerrechts“ (KöMoG) sind noch drei weitere Bereiche des Unternehmenssteuerrechts geändert worden (Systemänderung bei organschaftlichen Mehr- und Minderabführungen, teilweise Globalisierung des Umwandlungsteuerrechts und expliziter Ausschluss vom Abzugsverbot für Währungsverluste), auf die im Folgenden nicht eingegangen wird. Ziel der Option zur Körperschaftsteuer ist die weitere Annäherung der Steuerbelastung von Personengesellschaften und Körperschaften sowie die Beseitigung internationaler Probleme der steuerlichen Einordnung deutscher Personenhandelsgesellschaften.

Wer kann optieren?

Optieren können Personenhandelsgesellschaften und Partnerschaftsgesellschaften, nicht aber andere Personengesellschaften, wie Gesellschaften bürgerlichen Rechts (GbR) und Einzelunternehmen. Ob vergleichbare ausländische Personenhandelsgesellschaften optieren können, ist noch nicht geklärt. Desgleichen nicht, ob zukünftig sog. „eingetragene GbR“ einbezogen werden. Nicht optieren können atypisch stille Gesellschaften und persönlich haftende Gesellschafter einer KGaA.

Was ist die steuerliche Folge?

Eine Gesellschaft, die zur Körperschaftsbesteuerung optiert hat, wird als „optierende Gesellschaft“ zukünftig für Zwecke der Besteuerung nach dem Einkommen materiell-rechtlich und verfahrensrechtlich einer Kapitalgesellschaft gleichgestellt. Bei einer unbeschränkten Steuerpflicht solcher Gesellschaften sind deren gesamte Einkünfte als Einkünfte aus Gewerbebetrieb zu behandeln. Die Gesellschafter werden für Einkommensteuerzwecke wie die nicht persönlich haftenden Gesellschafter einer Kapitalgesellschaft behandelt.

Gewerbesteuerlich werden optierende Gesellschaften ebenfalls als Kapitalgesellschaften behandelt. Nach Ausübung der Option entfallen insbesondere der Freibetrag i.H.v. € 24.500 und die einkommensteuerliche Anrechnung der Gewerbesteuer bei Mitunternehmern sowie der besondere Kürzungsbetrag für Zuwendungen in den Vermögensstock von Stiftungen. Auch die Behandlung von Verlust- bzw. Gewinnanteilen und von Zahlungen an die Gesellschafter ändert sich zukünftig bei optierenden Gesellschaften.

Die optierende Gesellschaft bleibt für Zwecke der Grunderwerbsteuer eine Personengesellschaft. Die begünstigenden Regelungen für Personengesellschaften wurden allerdings eingeschränkt, um Missbrauchsgestaltungen innerhalb der geltenden Sperrfristen zu vermeiden.

Auch für Zwecke der Erbschaft- und Schenkungsteuer bleibt die optierende Gesellschaft eine Personengesellschaft. Das Sonderbetriebsvermögen würde allerdings nach der Ausübung der Option wohl nicht mehr zum begünstigten Vermögen gehören, da § 13b Abs. 1 Nr. 2 ErbStG und § 25 Abs. 1 BewG an das einkommensteuerliche Betriebsvermögen anknüpfen.

Was ist zu tun?

Es besteht keine Pflicht zur Körperschaftsbesteuerung, sondern ein Wahlrecht (Option). Dazu muss die Personenhandelsgesellschaft oder Partnerschaftsgesellschaft einen elektronischen Antrag an das zuständige Betriebsstättenfinanzamt bis spätestens einen Monat vor Beginn des Wirtschaftsjahres übermitteln, ab dem die Körperschaftsbesteuerung gelten soll. Ein rückwirkender Antrag ist nicht möglich. Wenn der Gesellschaftsvertrag nichts anderes regelt, ist die Zustimmung aller Gesellschafter zum Antrag erforderlich. Eine Bindungsfrist besteht nicht; das Besteuerungsregime kann also theoretisch jährlich gewechselt werden.

Wie wird der Antrag umgesetzt

Kompliziert ist die steuerliche Umsetzung der Option, die als Formwechsel im Sinne des Umwandlungsteuergesetzes ausgestaltet ist. Eine steuerliche Rückwirkung ist ausgeschlossen. Einbringungszeitpunkt ist das Ende des Wirtschaftsjahres, in dem die Option ausgeübt wird. Zivilrechtlich bleibt die optierende Gesellschaft eine Personengesellschaft. Durch den Formwechsel werden die Mitunternehmeranteile der einbringenden in die übernehmende Kapitalgesellschaft eingebracht. Zu diesem Zweck sollten die umwandlungsteuerlichen Bewertungsmethoden für jeden einbringenden Gesellschafter separat geprüft werden. Bei einer Einbringung zum Buchwert dürfen keine funktional wesentlichen Betriebsgrundlagen der Personengesellschaft zurückbehalten werden mit der Folge, dass funktional wesentliches Sonderbetriebsvermögen gesondert auf die Personengesellschaft übertragen werden muss. Eine bloße Nutzungsüberlassung wird von der Finanzverwaltung mutmaßlich nicht akzeptiert. Weiter sollte geprüft werden, ob die Passivposten (ohne das Eigenkapital) des eingebrachten Betriebsvermögens die Aktivposten übersteigen. Dann wären stille Reserven aufzudecken.

Was ist weiter zu beachten?

Durch den fiktiven Formwechsel werden die erhaltenen Anteile an der optierenden Gesellschaft „sperrfristbehaftete Anteile“ im Sinne des § 22 Abs. 1 UmwStG, wenn der Formwechsel unter dem gemeinen Wert erfolgt. Werden die Anteile innerhalb von sieben Jahren veräußert, ist daher rückwirkend ein Einbringungsgewinn I zu versteuern. Das steuerbilanzielle Eigenkapital der Personengesellschaft wird dem Einlagekonto der optierenden Gesellschaft zugewiesen, so dass zukünftig insbesondere die jährliche gesonderte Feststellung des Einlagekontos, die Verwendungsreihenfolge, die Bescheinigung einer Einlagenrückgewähr sowie die Verwendungsfestschreibung zu beachten sind. Verbindlichkeiten gegenüber dem Gesellschafter, die auf einem variablen Gesellschafterkonto ausgewiesen sind (z.B. Kapitalkonto II, Privatkonto, Darlehenskonto, Kontokorrentkonto), gehören in der Regel nicht zum Eigenkapital.

Problematisch sind auch mögliche Folgewirkungen für bisher nicht genutzte Verluste der Personengesellschaft. Gewerbesteuerliche Fehlbeträge der Mitunternehmerschaft gehen nach Verwaltungsauffassung mangels Unternehmeridentität unter, desgleichen verrechenbare Verluste eines Kommanditisten bei der optierenden Gesellschaft. Deshalb ist zu prüfen, ob sie zur Reduzierung eines etwaigen Einbringungsgewinns beim Ansatz eines Werts über dem Buchwert genutzt werden können. Weitere Probleme können sich bei eventuellen Sperrfristverstößen durch die Umwandlung und bezüglich der Nachversteuerung und Thesaurierungsbegünstigung ergeben. Die Auswirkungen einer Optionsausübung sind daher im Einzelfall vorab sorgfältig zu prüfen.

Kann man auch wieder zurück?

Auf Antrag kann die optierende Gesellschaft wieder zur transparenten Besteuerung als Personengesellschaft zurückkehren (sog. Rückoption). Auch die Rückoption wird als Formwechsel behandelt, allerdings ebenfalls ohne steuerliche Rückwirkung. Die Körperschaftsbesteuerung endet automatisch, wenn die Personengesellschaft in eine GbR umgewandelt wird oder wenn der vorletzte Gesellschafter aus der Gesellschaft ausscheidet und die Gesellschaft dadurch zivilrechtlich beendet wird.

Wie wirkt sich die Option international aus?

Ungeklärt ist, wie die optierende Gesellschaft zukünftig abkommensrechtlich behandelt wird und welche Einkünfte ihr nach dem jeweiligen Doppelbesteuerungsabkommen zugerechnet werden. Die Tatsache, dass die optierende Gesellschaft zukünftig für steuerliche Zwecke wie eine juristische Person behandelt wird, sollte dazu führen, dass sie zukünftig auch als abkommensberechtigte Person im Sinne des Art. 4 Abs. 1 OECD-Musterabkommen 2017 zu klassifizieren ist. Durch die Ausübung der Option wird die Gesellschaft intransparent und entfaltet eine Abschirmwirkung gegenüber den Gesellschaftern. Die Beteiligung an der optierenden Gesellschaft sollte zukünftig nicht mehr als Betriebsstätte im Sinne des Art. 5 OECD-Musterabkommen 2017 qualifiziert werden, sondern zu einer Besteuerung von Dividenden nach Art. 10 Abs. 1 OECD-Musterabkommen 2017 führen. Das Besteuerungsrecht wird hierfür dem Ansässigkeitsstaat des Dividendenempfängers zugerechnet. Allerdings hat Deutschland nach Art. 10 Abs. 2 OECD-Musterabkommen 2017 das Quellenbesteuerungsrecht (nach Art. 10 Abs. 2 Buchst. b OECD-Musterabkommen 2017 15%). Eine eventuelle Doppelbesteuerung wird durch den Ansässigkeitsstaat des Dividendenempfängers vermieden.

Davon nicht betroffen sind Einkünfte aus Leistungsbeziehungen der Gesellschafter zur optierenden Gesellschaft, die zu Einkünften aus nichtselbständiger Arbeit, Kapitalvermögen, Vermietung und Verpachtung etc. führen.

Die Option hat auch Auswirkungen auf die internationale Behandlung von Veräußerungsgewinnen, da die Beteiligung nunmehr steuerlich an einer Kapitalgesellschaft besteht. Nach Art. 13 Abs. 5 OECD-Musterabkommen 2017 wird das Besteuerungsrecht hierfür dem Staat zugewiesen, in dem der Veräußerer ansässig ist (bei der Veräußerung von Anteilen an nicht optierenden Personenhandelsgesellschaften hat das Besteuerungsrecht an Veräußerungsgewinnen der Betriebsstättenstaat). Änderungen können sich auch bei optierenden Gesellschaften ergeben, die Grundstücke verwalten.

Weitere Auswirkungen können sich hinsichtlich der Wegzugsbesteuerung nach § 6a EStG ergeben, da die Anteile einer natürlichen Person an einer optierenden Gesellschaft nach der Neufassung des § 17 Abs. 1 Satz 3 EStG zukünftig steuerverhaftet sind und das Besteuerungsrecht Deutschlands durch den Wegzug beschränkt wird. Außerdem wird eine optierende Gesellschaft zukünftig als unbeschränkt Steuerpflichtiger im Sinne des § 7 Abs. 1 AStG behandelt und kann daher zukünftig der Hinzurechnungsbesteuerung unterliegen.

So willkommen die Neuregelung des § 1a KStG im Sinne einer rechtsformneutralen Besteuerung ist, zeigt sich doch, dass teilweise gravierende Auswirkungen (Vor- und Nachteile) zu bedenken sind, bevor die Option ausgeübt wird.

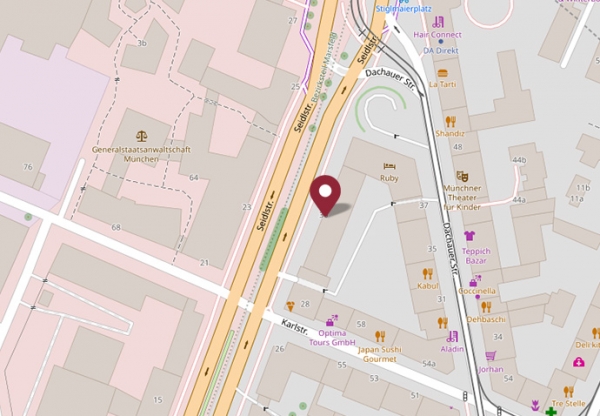

München, den 21. Juli 2021

Hier finden Sie den Kurzbeitrag als PDF Datei